Cuando hablamos de bitcoin, nos referimos a un tipo de activo financiero, basado en una tecnología con gran potencial, que incrementa la seguridad, la trazabilidad y la transparencia de sistemas y redes de datos. A continuación, te contamos todos los detalles sobre él.

La importancia de la digitalización se ha incrementado en muchos aspectos de nuestras vidas. También ha tenido un impacto sobre el dinero. Es importante diferenciar el dinero digital del dinero electrónico con el que comerciamos en nuestro día a día o que vemos en la cuenta bancaria. Este último es posible gracias a la intermediación de agentes financieros que cubren riesgos crediticios. El dinero digital idealmente conservaría las características del efectivo (liquidación instantánea, pertenece al portador, y no hay necesidad de intermediarios en el intercambio).

Durante las últimas décadas ha habido varios intentos de crear dinero digital, pero, por diversas razones, fallaron o no consiguieron la tracción necesaria. Los grupos de personas más activas en esta innovación han sido los cypherpunks (grupos en Internet que valoran, por encima de todo, la posibilidad de ser anónimos en la red) y economistas neoliberales.

Sobre estas bases, Satoshi Nakamoto (cuya identidad real se desconoce) publica, en 2008, un artículo llamado “Bitcoin: un sistema de efectivo electrónico peer – to – peer” en el que presenta bitcoin y, también, la tecnología que subyace a esta criptodivisa: blockchain. Todas las transacciones que se realicen en bitcoin estarán registradas en un blockchain propio, público, otorgando a bitcoin las características de blockchain: irreversibilidad, distribución y seguridad.

Además, bitcoin aspira a ser un medio de pago descentralizado, lo que supone que ningún ente central (como puede ser un banco central) decide sobre su emisión ni vela por la seguridad de las transacciones. El algoritmo que gobierna bitcoin dicta que se emite un número fijo de bitcoins cada vez que un bloque de información se adhiere a su blockchain (será la remuneración de los mineros), siendo este número decreciente con el tiempo.

Cuando se realizó la primera transacción en bitcoin y se minó el primer bloque de información, en 2009, se emitieron 50 bitcoins, si bien ese número se redujo a la mitad cuando se alcanzaron los 200.000 bloques en la red. Se espera que seguirá reduciéndose a la mitad sucesivamente, cada 4 años aproximadamente, hasta que se emitan los 21 millones de bitcoin previstos en 2140. Por la rigidez de la política monetaria del protocolo Bitcoin y su descentralización, una de las narrativas más relevantes que hay detrás del criptoactivo es que es “oro digital”.

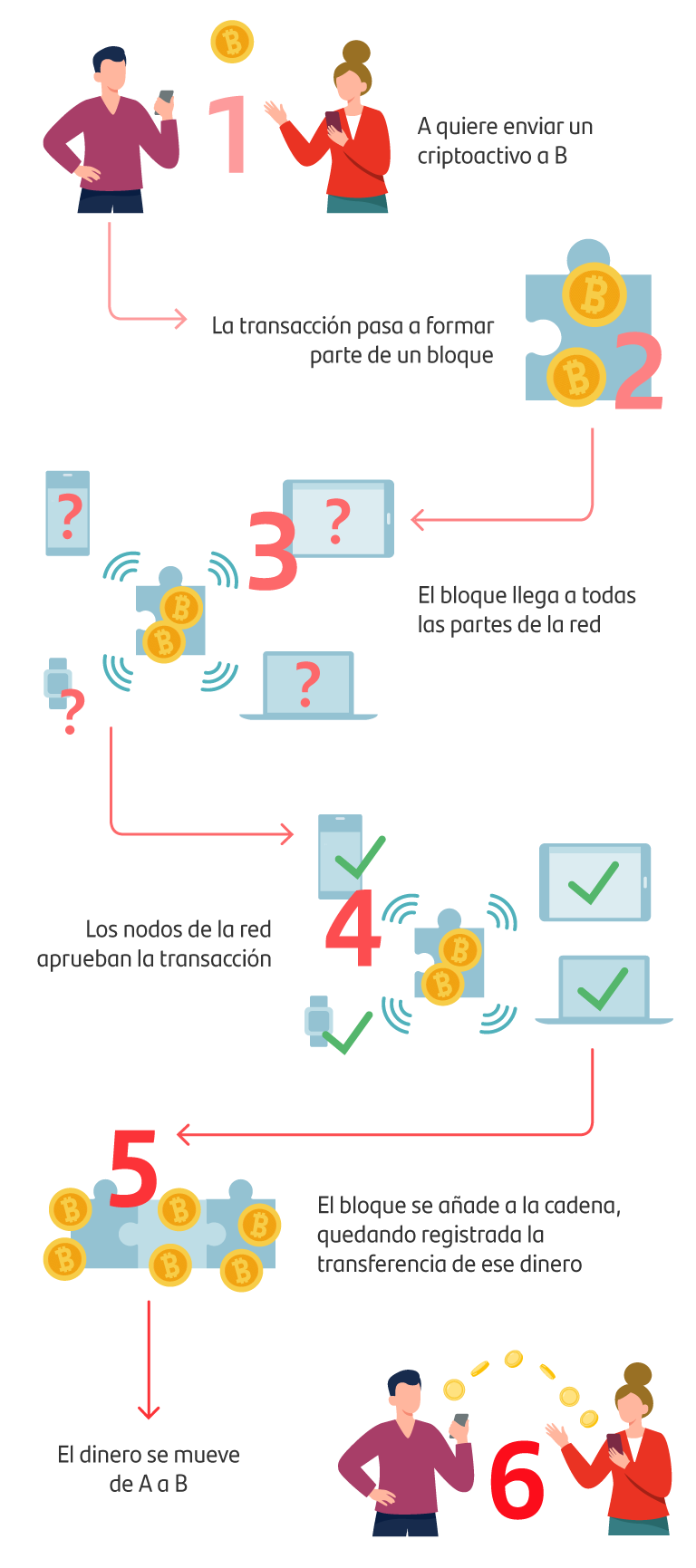

Las transferencias de bitcoin funcionan de la siguiente forma: si A quiere enviar un bitcoin a B, A debe transmitir esta petición al sistema en una acción que será similar a cómo se envían transferencias en los bancos de forma tradicional. Una vez la red recibe esa orden, esta pasa a formar parte de un bloque (un bloque de información, como ya se mencionó previamente). La red confirmará la firma de la transacción (esto significa que A realmente ha ordenado la transacción usando su Clave Privada A) y que A posee el Bitcoin que quiere enviar a B. Una vez los nodos verifican dicha información, el bloque de información se incorpora a la cadena, la transferencia queda registrada y el dinero se mueve de una cuenta a la otra.

Retos de bitcoin

Bitcoin, al igual que otros criptoactivos, no se encuentra libre de riesgos tal y como se analiza en detalle en el artículo “Bitcoins y otras criptodivisas: todo lo que debes saber”.

El dinero cumple con tres funciones, características principales, que son el de ser usado como unidad de cuenta, refugio de valor y medio de cambio. Dada la volatilidad del precio de bitcoin, y que es una red en proceso de adopción, aún podría considerarse una tarea pendiente.

Bitcoin y otras criptomonedas usan un proceso de minado de proof-of-work (prueba de trabajo) para asegurar que el blockchain sea el establecido por consenso. Este proceso es intensivo en energía. El debate sobre el consumo eléctrico del protocolo Bitcoin tiene muchos matices: el consumo energético se presenta como un sistema de incentivo para evitar la corrupción de la red. En todo caso, ya se están desarrollando alternativas al proof of work, como trataremos en artículos posteriores.

Una de las críticas a bitcoin es su baja escalabilidad. Comparado con VISA, que ejecuta más de 20.000 transacciones por segundo, bitcoin solo es capaz de ejecutar entre 4 y 7 transacciones en la misma fracción de tiempo. No obstante, numerosas empresas están desarrollando ya soluciones basadas en redes Lightning para que las transacciones en la red de Bitcoin puedan hacerse no solo de forma inmediata, sino a un coste reducido. Lightning Networks es una red descentralizada que utiliza la funcionalidad de contratos inteligentes en la cadena de bloques para permitir pagos instantáneos a través de una red de participantes.

La falta de una red de seguridad legal es uno de los problemas en el crecimiento de bitcoin. Si bien países como China han llegado a prohibir actividades relacionadas con bitcoin, lo habitual a nivel global es que sea un activo alegal, igual que el resto de activos digitales. En otras palabras, no existe regulación. A nivel europeo se está trabajando en el reglamento MiCA que tratará de ofrecer un marco legal armonizado para los Estado Miembros para la emisión y el comercio de activos digitales.

Este artículo tiene exclusivamente carácter educativo y no refleja la opinión ni la estrategia de Banco Santander. Tampoco debe tomarse como asesoramiento financiero.

Nota: Los criptoactivos están expuestos a un elevado riesgo de iliquidez y pérdida total o indisponibilidad temporal del capital invertido, por tratarse de productos muy especulativos, con extrema volatilidad de precios y fuertes oscilaciones sobre su valor. Los criptoactivos no están regulados y pueden no ser adecuados para inversores minoristas. Sus precios se constituyen en ausencia de mecanismos que aseguren su correcta formación, como los presentes en los mercados de valores regulados. Asimismo, su fuerte dependencia tecnológica puede conllevar fallos operativos, amenazas cibernéticas y riesgos derivados de la custodia de los criptoactivos por el marco jurídico aplicable, así como en caso de robo o pérdida de credenciales o claves. Los criptoactivos también podrían entrañar riesgo de fraude o de blanqueo de capitales. Los criptoactivos podrían no enmarcarse en la regulación de la UE, en cuyo caso no se contaría con la protección prevista en dicha regulación y el capital invertido en los mismos no estaría cubierto por mecanismos como el Fondo de Garantía de Depósitos o el Fondo de Garantía de Inversiones. La resolución de cualquier conflicto podría resultar costosa.